Современная экономическая модель

Для многих людей, информация о том, что в нашем высокоинтеллектуальном мире, до сих пор не существует ни одной адекватной экономической модели, которая более-менее исправно прогнозировала бы экономику, является настоящим откровением. Ведь, большинство обывателей, а что таить, да и бизнесменов тоже, свято уверены, что где-то у нас есть, а может быть и не у нас, настоящие светочи, которые денно и нощно сидят, и думают, как бы улучшить экономическую ситуацию. Либо наоборот, плетут свои грязные замыслы супротив всего человечества с явной целью всего его поработить и закабалить.

Я помню, как еще во времена Советского Союза, на волне кибернетической эйфории, несколько раз поднималась идея полной компьютеризации расчётов всей промышленности и торговли огромной страны. Мол, при помощи современных вычислительных машин, мы сможем в стопроцентно плановой экономике, наконец-то с точностью до десяти пар обуви рассчитать, сколько и какой продукции выпускать, куда непосредственно её отправлять, и кто будет её покупать. Но, даже тогда, учёные мужи понимали, что в сильно упрощенной модели экономики, где все и вся планировалось, и было заранее известно, создать такой суперкомпьютер не в силах даже самое мощное социалистическое государство в мире. А даже если и сможет, то занимать он будет площадь небольшого города, а получать электроэнергию с отдельно построенных крупнейших гидроэлектростанций страны. Да и то, его подсчеты будет необходимо обновлять каждые несколько секунд, иначе все они становятся абсолютно неверными. Идея рассчитать будущее, спланировать его — утопична сама по себе, по своей природе.

Отчего же, лучшие умы человечества, так и не могут создать адекватную модель, которая будет прогнозировать колебания мировой экономики, да или хотя бы экономики среднего по размеру государства? А дело все в том, что нельзя смоделировать экономические процессы, которые зависят от миллионов (в случае отдельного государства) до миллиардов (если брать весь мир сразу) абсолютно стохастических факторов. И речь тут не только о людях, хотя они конечно являются одним из самых сильных двигателей экономик. Люди, своими желаниями и потребностями определяют спрос на те или иные продукты и услуги. Люди, повинуясь чувству голода или желанию приобрести новый модный гаджет, устраиваются на работу, двигают свои компании к новым результатам, создают добавочный продукт. А посмотрев новый фильм с Бредом Питом в корне меняют свои предпочтения и впадают в апатию, просто складывая все свои сбережения в банку.

Но, люди далеко не единственный фактор оказывающий влияние на экономику. Есть еще погода и прочие природные стихии. Неурожай корюшки в Балтийском море, может потянуть за собой настоящий шлейф банкротств и как следствие коллапс банковской системы небольшой европейской страны, что вызовет лихорадку в экономиках стран Азии и Персидского залива. И никто эти связи не может увидеть и заранее просчитать. Но, как всегда, в стохастических процессах можно попробовать выявить краткосрочные закономерности по текущим процессам. Именно так обычно и поступают игроки на биржах ценных бумаг. Выявляют некие закономерности и играют на них. Правда, оказывается, что подобные успехи очень недолговременные и обычно связаны с действиями очень крупных игроков, которые невзначай двигают рынок регулярными и однонаправленными операциями.

Но, современный рынок, это далеко не море без берегов. Государства и прочие надгосударственные структуры, все время стараются установить и укрепить эти берега, стараются в меру своих возможностей влиять на экономическую ситуацию. Инструментов у них не так много, да и предугадать наперед со стопроцентной вероятностью отклик рынка на те или иные действия, не способен никто. Многие слышали, что центральные банки или структуры, их заменяющие, частенько прибегают к регулированию «ставки», благодаря которой они надеются расшевелить экономику, или же наоборот, замедлить её раскрутку и спасти от перегрева. А «ставка» всего лишь один из рычажков, которыми можно влиять на экономику.

Но, не многие понимают, что кроме чисто экономических методов, у государств есть и другие инструменты воздействия на экономику. В первую очередь это законодательная база. И глупый закон, принятый в десятом чтении, не совсем компетентными представителями народа, может нанести вред экономике больший, нежели все козни завистливых соседей-супостатов со своими санкциями. Но есть и еще один рычаг, вроде бы незаметный, но оказывающий ой какое большое влияние на бизнес и жизнь простых людей.

Налоги всегда были, есть и будут представлять реальный рычаг воздействия на экономическую ситуацию. Через налоги государство собирает дань со своих граждан и компаний, которые работают на его территории. Собранные деньги затем пускаются на функционирование аппарата по сбору дани, на охрану территории и остаток, собственно на поддержание жизнедеятельность населения, неспособного самостоятельно кормиться, либо же некое жалкое стимулирование бизнес активности у компаний. Но, именно налоги являются одним из тех рычагов, который может, как открыть новое Эльдорадо на отдельно взятой территории, но равно так и устроить очередную Северную Корею, напрочь избавив территорию от этого неугомонного бизнеса. Нет бизнеса — нет и проблем.

Некоторые государственные чиновники, очень хорошо понимают волшебную силу налогов и на особо отсталых, прокаженных территориях, вводят льготные режимы налогообложения. Что позволяет заселить эти территории бизнесами разной виральности. А, уж, потом, когда они подрастут, да окрепнут, их уже можно будет обирать в полную силу, ничуть не чураясь и не гоняясь за всякой мелюзгой, которая готова удавиться, но не заплатить положенный налог государству. Что, впрочем, справедливо, ведь оно больше потратит на вылов этой мелочи, нежели спишет налогов с него.

Практика бухучета

В России, еще со времен начала перестройки, когда общество уже не желало жить по плановой системе, но еще не могло существовать по закону рынка, происходил страшный передел бухгалтерского учета. Шутка-ли, пришлось сломать учет выстроенный для такой родной плановой экономики, и внедрить чужеродное тело рыночного учета. А какой основной задачей государства считалось в на начале 90-х? Правильно, научиться собирать налоги и научить своих граждан, а также их компании, платить эти самые налоги. Ух, времена были суровые, но государство смогло, справилось. Карающим мечом оно проходило по нежелающим и юлящим. И современный российский бухгалтерский учёт, как отражение тех задач, что перед ним ставились 20 с лишним лет назад, до сих пор предназначен практически полностью и исключительно для целей налогообложения предприятий. И только путем невероятных ухищрений, вводом дополнительных аналитик на счета, ведением параллельного управленческого учёта, расчётами в Excel и множеством других способов, предприниматели получают нужную им информацию об их собственном бизнесе и из их же собственных учетных систем.

Но, как и в случае, с глобальной экономической теорией, в теории бухгалтерского учета, тоже есть белые пятна. Это еще хорошо, что в российской практике применяется практика двойной записи, и баланс сходится всегда. Но даже и такая, прогрессивная система учета зачастую буксует с одним из налогов. А именно с налогом на добавленную стоимость, сокращенно НДС. Проблема в том, что НДС, пожалуй, самый сложный налог, который необходимо уплачивать организациям. И вот, почему.

Что такое НДС

Налог на добавленную стоимость совершенно резонно называется косвенным налогом. Ведь в конечном итоге его оплачивает самый последний потребитель товара или услуги. Таким образом, по сути этот налог является налогом на потребление или налогом с продаж. За одним небольшим отличием и именно это отличие является краеугольным камнем всей системы налоговых сборов.

НДС уплачивается как определенная сумма, выраженная в процентах, с продажной стоимости товара или услуги. В этом налог похож на налог с продаж, но! Процент уплачивается каждой организацией, которая реализовала свой продукт или услугу, вне зависимости от того купил ли его конечный потребитель или нет. Да и сумма налога исчисляется за вычетом той суммы налога, которую уже уплатил поставщик продавший товар или услугу этой организации. Сложно, не так ли? Попробуем разобраться на примере, так будет легче.

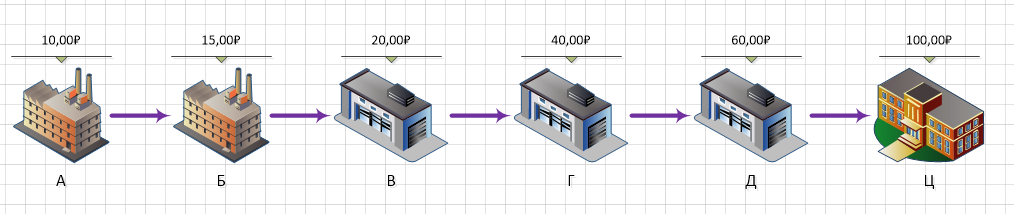

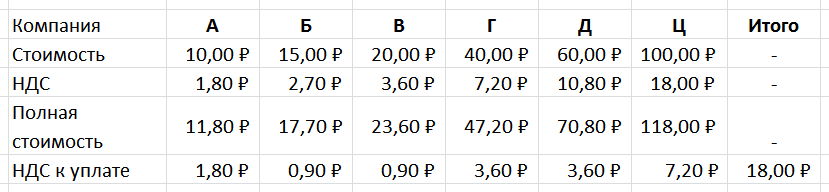

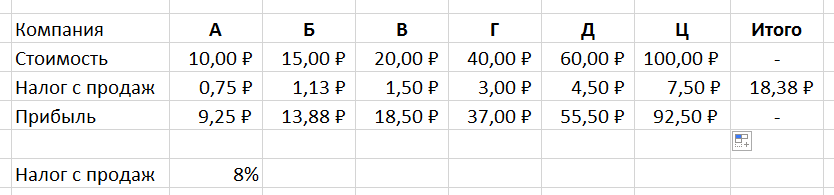

Предположим, что у нас есть производитель, назовем его А, который изготавливает продукт полуфабрикат и реализует его следующему производителю Б, который дорабатывает полуфабрикат до конечного изделия и продает его посреднику В. Посредник В, в свою очередь продает продукт к следующему посреднику Г, а тот посреднику Д. И наконец, посредник Д реализует продукт конечному потребителю Ц. На каждом участке цепочки производства и поставки, продукт становится дороже, ведь что-то с ним делают, и даже у посредников есть свои затраты, например, на логистику, хранение, продвижение продукта на рынок. Да и чисто операционные затраты присутствуют, они присутствуют для каждой продажи.

Предположим, что цена за продукт определяется без НДС, а сама ставка налога составляет 18%.

Как видно из расчетов, каждая компания увеличивает отпускную стоимость продукта при последующей реализации. Увеличивается и сумма налога. При продаже конечному потребителю, ему приходится заплатить уже 118 рублей за продукт, при этом 18 рублей будут как раз суммой того самого НДС в 18%. Но, сам налог выплачивают все участники цепочки, за исключением конечного потребителя. Сумма выплачиваемого налога рассчитывается как процент к стоимости реализации за вычетом суммы налога от входящей стоимости продукта. Другими словами, налог начисляется только на сумму добавленной к стоимости продукта. И именно отсюда и берет свое название налог.

Существует, весьма распространенное заблуждение, гласящее, что, мол, НДС налог косвенный и про него можно забыть, ведь платит-то его, в конечном счете стоящий в конце цепочки покупатель. Вне зависимости от того физическое он лицо или юридическое. Но, это не так. Дело в том, что хоть налог и выплачивается частями всеми участниками цепочки поставки, но вся его сумма, в полной мере включается в итоговую цену продукта. И никуда не деться от того, что любой продаваемый продукт, если он облагается налогом на добавленную стоимость, будет просто дороже на эту самую стоимость. И никакой излишней радости у покупателя по этому поводу не будет. Он в любом случае раскошеливается на полную стоимость продукта, включая НДС.

Когда и зачем появился НДС

Официально НДС был введен в обращение в середине ХХ-века, в одной из французских колоний. А затем, он постепенно распространился по свету и сейчас его, так или иначе, используют в 137 странах мира. Налог завоевал популярность у фискальных органов на планете. Но, а для какой же цели, данный налог был введен?

Ну, начать можно с того, что государства, хотят получать определенный (и весьма не маленький) процент, с каждой торговой операции. Обкладывая бизнес данью, государственный аппарат тем самым наполняет свой бюджет, для последующего крайне неэффективного использования, разумеется. Именно из бюджета финансируются армия, таможенная служба, полиция, строятся различные сооружения, платится заработная плата чиновникам и прочим неработающим гражданам. Но, в отличии, скажем того же налога с продаж, который выплачивается при реализации продукта конечному потребителю — физическому лицу, процесс выплаты налога осуществляется поэтапно каждым из участников цепочки поставки. Сделано так специально, ведь не секрет, что конечным реализатором продукта может быть обычная фирма-однодневка, которая просто не успеет осуществить выплату суммы налога с продаж, а исчезнет ранее со всей выручкой. Ведь в случае с НДС, который выплачивается по всей цепочке, даже если фирма испарится, то государственные фискальные органы недополучат сумму налога только с «накрутки» на товар пропавшей фирмы. Потеря хоть и будет, но не такая существенная.

А судя по тому, как данный налог распространился по миру, хитрые люди живут не только на постсоветском пространстве. Кстати, в Российской Федерации, налог на добавленную стоимость был введен практически сразу после развала СССР. И действует он с 1-го января 1991-го года. Правда постепенно ставка налога понижалась, и с грабительских 28% в самом начале своего существования, она наконец-то опустилась до вполне скромных 18% с начала 2004-го года. А на некоторые продукты ставка налога может быть сниженной до 10% или вообще обнуленной.

Как происходит обращение налога

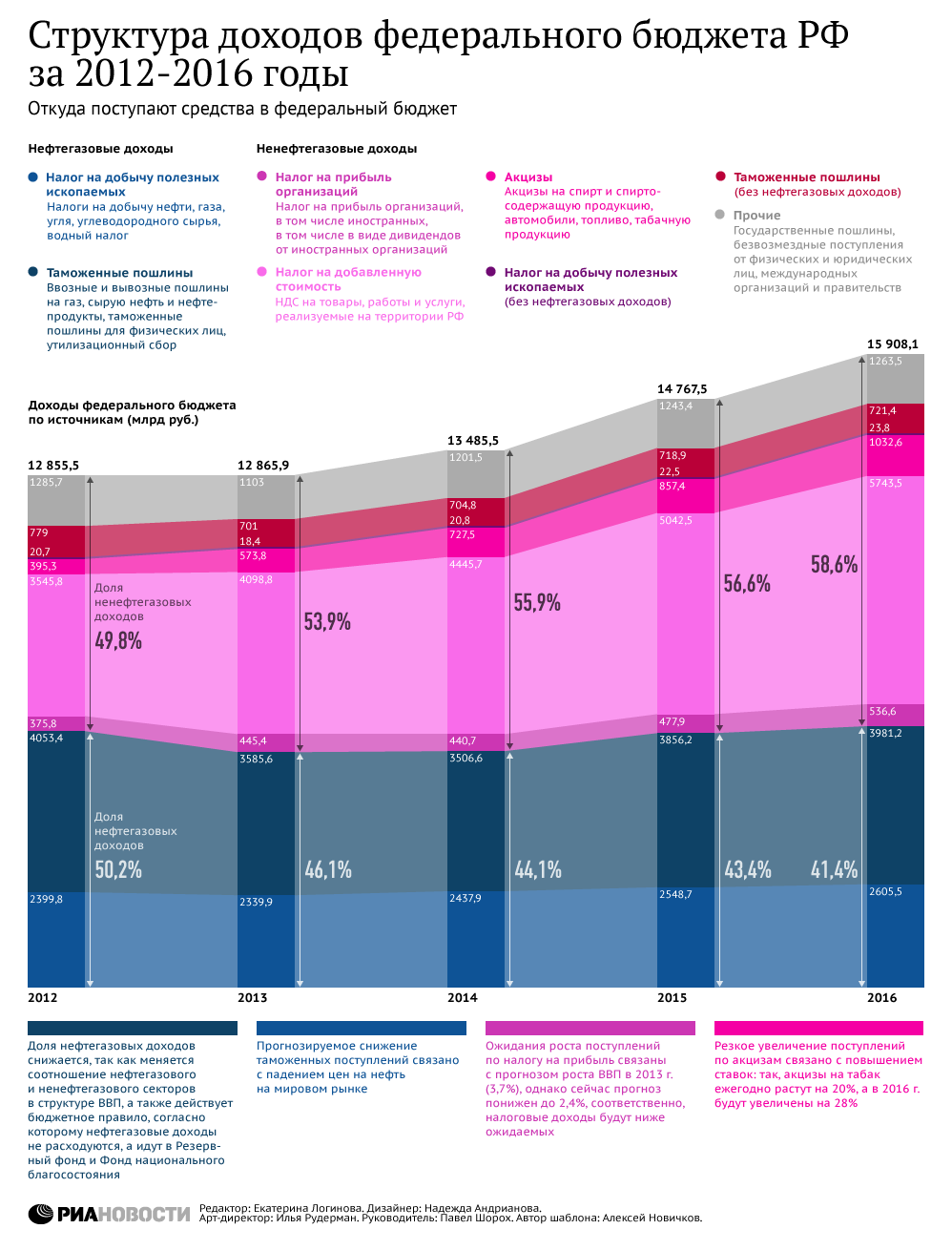

Сказать, что налог на добавленную стоимость очень важный налог для государства, значит просто погрешить против истинны. НДС не просто очень важный налог, это супер важный налог. Если взять данные федерального казначейства России, то за 2014-й год, доходы российского бюджета от НДС оставляют порядка 33% от всех доходов бюджета. Сумма больше, чем налог на прибыль организаций, больше, чем акцизные сборы и даже больше чем налоги, получаемые с добычи полезных ископаемых!

Для того, чтобы отслеживать платежи налога на добавленную стоимость в бюджет, все организации, работающие на общей системе налогообложения, в обязательном порядке на каждую реализацию товара или услуг формируют счет-фактуру. Счет-фактура — это особый вид фискального документа, который нужен только для того, чтобы показать, что был правильно выделен НДС. Для продавца счет-фактура означает обязательство по выплате налога на добавленную стоимость, а вот для покупателя данный документ позволяет уменьшить свои налоговые выплаты по НДС на указанную в документе сумму налога.

Счета-фактуры — документы строгой формы и обязательны для заполнения и предоставления покупателю для всех товаров и услуг, которые подпадают под обложение НДС. Хотя, с 2015-го года и вступает в силу небольшое послабление, которое позволяет не выдавать подобные документы, если получатель не является плательщиком НДС (например, организация на упрощенке или физическое лицо). Но, подобное послабление действует только в случае обоюдного письменного соглашения на тему отмены хождения счетов-фактур между субъектами предпринимательства.

Как и положено в нашем бюрократическом мире, оборот счетов-фактур осуществляется в натуральном бумажном виде. Уже лет пятнадцать, как витает в воздухе идея об исключительно электронном обороте данных документов между компаниями и соответственно налоговой инспекцией. Но, похоже, что воз и ныне там, даже несмотря на то, что данная возможность законодательно разрешена аж с 2010-го года. Но, большинство предприятий все продолжает гонять бумагу. Ведь, оно как-то надежнее, когда на руках у тебя есть документ, он хоть и без печати (форма документа не подразумевает визирование её печатью организации), зато с живой подписью человека. Введение электронных новинок в массы идет с большим трудом, ведь для того, чтобы начать обмен в электронном виде, нужно платить мзду провайдеру этих услуг. А предприниматели пока еще не до конца осознали все блага электронного документооборота между предприятиями.

Особыми случаями по налогу на добавленную стоимость можно назвать операции по импорту и экспорту товаров или услуг. НДС — это такой налог, которым облагаются только свои, эдакий аналог дани. При экспорте НДС не уплачивается, а если он был каким-то образом уплачен ранее, то он затем может быть либо зачтен, либо возвращен из бюджета. Разумеется, возврат из бюджета происходит очень медленно, ведь как обычно, получаешь деньги чужие, а вот отдаешь уже свои. И такая ситуация с НДС в большинстве стран, где данный налог введен и процветает. При импорте же товаров (а, равно как и услуг), наоборот, данный налог уплачивается импортирующей стороной. Что вполне справедливо, поскольку экспортер в своей стране был освобожден от НДС при процедуре экспорта. Для большинства товаров и услуг, за небольшим исключением действует стандартная ставка налога, для России она составляет 18%. И уплачивается она на основе полной стоимости товара или услуги, которая включает не только стоимость, но и перевозку до границы, а также и импортную пошлину. И именно по этой причине, стоимость импортных товаров зачастую в два, а то и больше раз выше, чем стоимость аналогичных товаров заграницей.

Кстати, магазины Tax-free, которые в изобилии гнездятся в аэропортах, есть ни что иное, как магазины, работающие на импорт и продающие товары конечным покупателям без налога на добавленную стоимость. Именно по этой причине, товары в них обычно дешевле, чем в других магазинах, но расположенных за пределами международных терминалов.

Еще одним особым случаем, на который обычно не обращают внимание некоторые предприниматели является уплата налога с полученных авансов. Уплачивается налог в таком случае, обычно по окончании очередного квартала. Если все предоплаченные товары или услуги приобретаются внутри страны, то ситуация не такая патовая. Но, если приобретается зарубежный товар, с длительным сроком поставки, то возникает определенная трудность. По факту НДС уплачивается два раза. Первый раз в налоговую инспекцию, как НДС с аванса, а второй раз на таможне, как НДС за импортируемый товар. И объяснять про уже уплаченный НДС в налоговую на таможне бесполезно, ведомства совершенно разные, да и цели у них тоже различаются.

Именно для таких случаев, придуманы две операции с НДС. Первая это «зачёт», не зачо́т, а именно зачёт, который позволяет в последствии уменьшить сумму выплачиваемого налога на размер переплаты. Конечно, в этом случае нужно показывать во всей отчетности, что это была именно переплата и сейчас происходит восстановление справедливости. Зачёт НДС самая частая операция, поскольку происходит внутри компании, без явного привлечения налоговой, которая играет роль арбитра, только проверяя совершенные операции уже после завершения периода и сдачи налоговой отчетности.

Вторая операция называется «возмещение». В этом случае из бюджета возвращается сумма переплаты. Ситуация для инспекции и государства очень неприятная (причины смотри выше). Проходит она не быстро, но вполне безболезненно. Достаточно только подать заявление и предоставить необходимые подтверждающие документы. После проверки, будет дано распоряжение в казначейство на возврат излишне уплаченного налога. В законодательстве РФ, даже определены сроки в течение которых данная операция должна быть проведена, но на практике постоянно могут возникать различного рода задержки. Да и руководителя организации или главного бухгалтера, вызовут в инспекцию где и проведут беседу с настоятельной просьбой больше так не делать.

В России, на конец 2014-го года действует общая ставка НДС в 18%. Но, есть и сниженная ставка, составляющая 10%, а для некоторых организаций и групп товаров, может быть введена и нулевая ставка налога. Ну, и разумеется экспорт осуществляется по нулевой ставке. В странах Европейского союза, самыми высокими ставками НДС выделяются Швеция и Дания, где предприниматели уплачивают аж по 25% в виде налога, не отстают от них Финляндия с Румынией, где приходится отдавать по 24% от кровно нажитого. Вообще в Европе только в Германии и на Кипре ставка НДС ниже 20%, все остальные страны держат весьма высокий уровень налога. В остальном мире, если исключить отдельные вкрапления, типа Норвегии (25%) и Исландии (24.5%), ставка налога колеблется в районе 8-18%.

Самое интересное, что расчет суммы налога на добавленную стоимость может осуществляться разными способами. Если к стоимости товара без налога прибавить сумму налога не составляет большого труда. То, вычислить сумму НДС из суммы с НДС иногда бывает затруднительно. Но, самая песня начинается с округлениями. Когда продается большое количество мелкого товара, с указанной ценой за единицу. В таком случае, при наличии дробной значащей части налога, он может не сходиться при расчете налога от единицы товара к сумме налога от общей суммы товара. Несмотря на принятые в бухгалтерской среде методы расчета значений НДС инвариантность формул может приводить в настоящий ступор компьютерщиков и математиков.

Вообще, неуплата НДС, вернее даже не подача декларации по уплате НДС, на сегодняшний день, пожалуй, самое страшное нарушение, какое может совершить организация. За такое безобразие инспекция моментально блокирует счета компании, вплоть до подачи неподанных вовремя документов. И никакие операции, кроме уплаты налога организация не сможет провести в безналичной форме. А, ведь, иногда такие блокировки происходят по ошибке, когда кто-то нажал на не ту кнопку, машина посчитала не так, склеилась бумажка и тому подобные казусы. И у руководства фирмы начинаются веселенькие деньки, когда с утра приходишь на работу, а тут тебе такой сюрприз в виде заблокированных счетов банком с перспективой разблокировки в лучшем случае через две недели.

Почему НДС — плохой налог

По сути НДС является налогом с продаж. Только взымается он не с самой последней продажи физическому лицу, а по факту совершения любой продажи. Но, как я упоминал выше, НДС специально создавался как особая форма налога с продаж, которая позволяет избежать возможности полной его неуплаты. Такая схема появилась уже порядочное время тому назад. Впервые НДС был официально введен в оборот в 1954-м году. Европа, да и весь мир, были весьма потрепаны Второй мировой войной, поэтому государствам нужны были ресурсы для восстановления мирной жизни. Но система по взиманию НДС появилась еще до того, как в мире была запущена электронная клиринговая система, позволяющая при помощи безбумажной технологии осуществлять переводы безналичных денежных средств. Собственно, вся глобализация, как настоящее массовое явление началось именно с того момента, когда банки, корпорации и простые смертные люди получили возможность осуществлять безналичные электронные платежи. Анналы Интернет достоверно хранят дату совершения самой первой международной электронной безналичной операции, но для нас важнее более массовое применение подобного электронного обмена распоряжениями. А оно начало свое распространение по миру с появлением специализированного банковского кооператива SWIFT, который занимает доминирующее положение и поныне. А произошло образование SWIFT в далеком 1973-м году. Впрочем, распространение новомодных технологий по миру шло не так быстро, но вполне уверенно. Как видно, электронные платежи появились спустя почти двадцать лет, с начала внедрения НДС в мировую практику налогообложения. Но, о связи банков и налогов в самом конце статьи.

НДС плох по той причине, что он вызывает поток не только сложнейших вычислений, но и требует для своего обслуживания весьма существенных ресурсов. В обычной организации до 80% всего времени бухгалтера уделяют наведению порядка с НДС. И не меньшее количество работников занято со стороны фискальных органов, чтобы контролировать, что организации действительно заплатили НДС, или они действительно возмещают переплаченный налог. А какое количество «бумаги» тратится на поддержание документооборота по данному налогу? И все эти бессмысленные операции напрямую отражаются на стоимости всех товаров и услуг. Представьте, что ресурсы тратятся в пустую, в стране работают десятки тысяч людей, которые получают зарплату, которые пользуются социальными благами, но пользы от которых нет ровно никакой. Они ничего не производят, ни товаров, ни услуг. Одни из них генерируют документы по уплате налога, а другие их контролируют. И все.

Подобная вопиющая неэффективность съедает все желание работать с НДС. Мало того, что предприниматель тратит свои собственные ресурсы, так он еще и создает кормовую базу для сотен, если не тысяч упырей, которые ничего не производят, а только контролируют его действия.

НДС создавался в противовес простому и понятному налогу с продаж (или налогу на потребление). Налог с продаж может взыматься двумя способами. При последней продаже конечному потребителю физическому лицу (такой вид налога был и в России, на рубеже веков). И второй способ, при любой реализации. НДС снимал проблему неплатежей налога при взимании налога с продаж при последней продаже конечному потребителю. Но одновременно избавлял от так называемого каскадного налога при взимании налога с продаж при каждой продаже. Остановимся на каскадном эффекте немного поподробнее.

Совершенно очевидно, что современная экономика не может существовать без посредников. Зачастую цепочки поставки продуктов или услуг, от самого зарождения до конечного потребителя могут быть весьма и весьма запутанными, да и длинными тоже. Но, если такая цепочка сложилась, то она сформировалась не просто так, а под действием необходимости определенных сил. И на текущий момент она более-менее оптимальна. Но, каждый из посредников должен не только покрывать свои расходы, возникающие по мере его деятельности, но и что-то зарабатывать на своих операциях. И соответственно, продукт дорожает на каждом из посредников. Но, если налог с продаж будет взыматься с каждой операции реализации товара в цепочке, то есть вероятность, что общая сумма налога сделает данную экономическую цепочку просто не выгодной, ведь конечная стоимость продукта после прохождения через всех посредников будет содержать слишком уж большой процент налога в своей стоимости.

Из расчетов видно, что для нашей цепочки посредников, при общей сумме налогов соответствующей ставке НДС, стоимость продукта для конечного пользователя ниже, однако сами компании заработали меньше денег, поскольку сумма налога была включена в стоимость продукта.

Что в других странах

К счастью далеко не все страны подсели на НДС. Например, США, благодаря своей викторианской консервативности и косности, так и остались сидеть на налоге с продаж. В США он собирается с розничных и оптовых продаж конечному потребителю. Т.е. физическому лицу. Уровень налога варьируется от штата к штату, а иногда он бывает многослойным, когда налоги штата наслаиваются на налоги округов и графств внутри страны. И несмотря на такую очевидную отсталость от передовых европейцев, экономика США является одной из самых мощных в мире. А государство не ропщет по отношению к недобору налогов.

А в некоторых странах, например, Канаде, используется даже смесь из НДС и налога продаж, называемая гармонизированным налогом с продаж, дабы облегчить жизнь бизнесменам. В прошлом году, в сети пробегала статья по поводу размещения российского завода по производству тракторов в Канаде. Статья была написана весьма грамотным человеком, который с цифрами в руках грамотно доказал, что производить трактора в Канаде и поставлять их в Россию дешевле, чем производить их в России. Причем, одним из аргументов был приведен пример по затратам на бухгалтерский учет. Если для завода в Канаде требуется всего четырнадцать специалистов, то из-за сложней в учете и чрезмерной регламентированности, для аналогичного предприятия в России требуется уже штат из шестидесяти пяти бухгалтеров.

И что в замен?

Современной альтернативой НДС можно считать налог с продаж. Да-да, именно старый добрый налог с продаж. Но только брать его не с продажи конечному потребителю, а с любой реализации. Точнее это будет даже не налог с продаж, а налог с транзакций. В этом случае, облагаться небольшим процентом, например, 3% будет любая продажа, совершенная юридическим лицом. Причем функцию удержания налога будут выполнять банки в отношении безналичных платежей и сами компании, если платежи наличные. Большинство операций между юридическими лицами проходят в безналичной форме, а в последнее время и операции физических лиц тяготеют к безналичной форме. И, следовательно, любое зачисление на расчетный счет автоматически облагается налогом, а удержанная сумма перечисляется банком либо напрямую в бюджет, либо на специальный счет резерва (данная аккумуляция полезна в том случае, если была зафиксирована ошибочная транзакция, либо проведен возврат средств), откуда через равные промежутки времени, например, 10 дней, происходят автоматические списания в бюджет государства.

Банки все равно выполняют часть функций налоговой инспекции и уже давно тесно вплетены в фискальную систему. А добавить дополнительную автоматическую операцию в банковское программное обеспечение не составит никакого труда. С наличными все немного сложнее, но лишь немного. Розничные сети, работающие с инкассацией, будут уплачивать налог прямо в момент зачисления средств на их счета по результатам инкассации. А если на предприятии есть касса, то в таком случае обязанность уплаты налога уже будет лежать на самой организации. И вот, тут и пригодится контроль со стороны налоговой инспекции. Но, он будет несоизмеримо меньше, чем он есть сейчас.

Таким образом, можно сократить весь аппарат связанный с фискальными функциями, как минимум на треть, а значит уменьшить ненужное бюрократическое давление на экономику. В нашей стране станет меньше бухгалтеров и налоговых инспекторов, больше рабочей силы будет направлено в экономику и самое главное вектор приложения их энергии будет направлен в сторону укрепления экономики, а не её торможения.

Конечно, у предлагаемого варианта налогообложения есть и минусы. Один из них уже был упомянут и связан он с всевозможными возвратами средств предприятию. Но, подобные операции составляют лишь доли процентов от общего потока операций и посему затраты на их обработку будут минимальны, тем более, что механизмы реализации подобных возвратов известны. Но, есть еще один фактор, куда более грозный, чем возвраты. При взимании налога с продаж с каждой реализации, может возникнуть тот самый эффект каскада, когда в цепочке, состоящей из посредников, налог будет взиматься и взиматься, постепенно увеличивая свою массу в самой последней реализации. Но, благодаря небольшой доли налога, даже при большом количестве посредников, общая сумма остается не такой уж и большой. При подобной схеме, будет наличествовать тенденция по укрупнению и вертикальной интеграции компаний. Когда, с целью минимизации налогообложения, компания будет стараться взять под одно крыло всю цепочку поставки товара, начиная от его изготовления и заканчивая реализацией последнему покупателю. Но, в принципе, в настоящий момент подобное укрупнение итак существует, и никакого особого вреда экономики оно не наносит. Ведь чем крупнее компания, тем больше у нее операционные издержки, тем больше она тратит средств на поддержание своей собственной структуры и своего собственного аппарата. И никакого существенного конкурентного преимущества у подобной вертикально интегрированной компании перед цепочкой более мелких посредников не будет.

В налоговой системе России уже есть близкая к описываемой схеме система налогообложения. Упрощенная система налогообложения со ставкой равной 6 процентам выплачиваемых с выручки существует и действует весьма успешно. Да, принцип налогообложения у таких компаний очень близок к описываемому, за исключением наличия все того же контролирующего органа в виде налоговой инспекции и отсутствия какой-либо автоматизации по выплате налога. Кроме того, 6% процентные компании ограничены еще и размерами, такие компании могут иметь строго определенный годовой оборот средств, а также количество сотрудников не более установленного уровня.

Но, все же, если перевести все компании на подобную схему, то по моему мнению это даст экономике только дополнительный стимул в развитии, особенно по причине высвобождения множества рабочих рук, которых в условиях старения населения итак уже не хватает, а также по снижению сложности ведения бизнеса в стране.